Wish – levné online nakupování z celého světa

Allianz penzijní společnost patří mezi nejdůvěryhodnější poskytovatele penzijního spoření v Česku. Vedle klasického penzijního připojištění nabízí i flexibilní doplňkové penzijní spoření se státní podporou. Nabízí tak řešení pro každého, kdo myslí na budoucnost a chce si zajistit důstojné stáří.

Spoření na důchod není jen otázkou odpovědnosti, nýbrž i výběru správného partnera. Allianz penzijní společnost patří dlouhodobě mezi nejspolehlivější poskytovatele na českém trhu. Nabízí bezpečné uchování peněz i možnost efektivního zhodnocení.

Díky širokému portfoliu fondů, uživatelsky přívětivému systému a přehlednému portálu pro přihlášení patří ke stálicím, na které se klienti spoléhají již desítky let. Co vše Allianz nabízí a jak na přihlášení do online portálu MojeAllianz?

Shrnutí článku

Penzijní připojištění Allianz bylo možné sjednat do konce roku 2012.

Doplňkové penzijní spoření nahradilo klasické penzijní připojištění.

U doplňkového penzijního spoření získává klient nárok na státní příspěvek až 340 Kč měsíčně.

Všechny potřebné dokumenty, výpisy a oznámení lze nalézt v MojeAllianz.

Klienti mohou získat úlevu na dani až ve výši 48 000 Kč ročně a mohou tak ušetřit až 7 200 Kč ročně.

Allianz penzijní společnost nabízí jak stabilní důchodové produkty s garantovanými výnosy, tak i flexibilní investiční řešení s potenciálem vyššího zhodnocení. Díky individuálnímu přístupu a široké nabídce investičních strategií si tak v portfoliu Allianz najde vhodné řešení prakticky každý.

Společnost svým klientům poskytuje několik variant spoření, které odpovídají jak moderním požadavkům na flexibilitu, tak i potřebám dlouhodobého konzervativního spoření.

Klienti si mohou vybrat jeden ze 3 penzijních fondů:

Konzervativní fond ocení zejména ti, kdo si vystačí s nižším, zato však stabilním výnosem. Fond je nastavený srozumitelně a intuitivně, aby se v něm orientovali i úplní začátečníci bez předešlých zkušeností. Jelikož fond neinvestuje do akcií, nýbrž do dluhopisů, nese pouze nízké riziko.

Vyvážený fond je takovou zlatou střední cestou pro všechny, kdo nechtějí příliš riskovat, avšak z případného rizika si nedělají velkou hlavu. Stejně jako konzervativní varianta, i tento fond investuje převážně do dluhopisů, přičemž akcie mohou tvořit maximálně 60 % portfolia.

Dynamický fond může být skvělou příležitostí pro zkušené investory, kteří se nebojí riskovat a spořit plánují v horizontu delším než 5 let. Portfolio je tvořeno převážně akciemi, v případě zájmu může být i 100% akciový.

| Výkonnost fondů | Za rok 2024 |

|---|---|

| Konzervativní fond | 3,99 % |

| Vyvážený fond | 8,95 % |

| Dynamický fond | 14,65 % |

Allianz penzijní společnost nabízí dvě různé formy spoření na důchod – penzijní připojištění (tzv. transformovaný fond) a doplňkové penzijní spoření (tzv. účastnické fondy). Ačkoliv oba produkty slouží k zajištění dodatečného příjmu v důchodovém věku, v několika ohledech se zásadně liší.

Transformovaný fond je pokračující forma penzijního připojištění sjednaného do konce roku 2012. Allianz penzijní připojištění garantuje nezáporné zhodnocení a připsání státního příspěvku, což ocení především konzervativní klienti. I když již není možné uzavřít nové smlouvy tohoto typu, stávající smlouvy běží dál a nadále zajišťují bezpečné zhodnocení prostředků s jistotou výplaty.

Doplňkové penzijní spoření je moderní forma zajištění na důchod, která od roku 2013 nahradila klasické penzijní připojištění pro nové klienty. Allianz penzijní společnost umožňuje zvolit si investiční strategii podle věku, očekávání a vztahu k riziku – od dynamických fondů až po konzervativní.

Tato forma spoření je flexibilní, umožňuje měnit výši příspěvků i strategii během spoření. Výhodou je také možnost přerušení či opětovného obnovení bez sankcí. Klient zároveň získává i nárok na státní příspěvek a daňové výhody – ročně si tak může snížit daň až o 48 000 Kč a ušetřit na dani až 7 200 Kč.

Stejně ušetřit mohou i klienti Generali penzijní společnosti či ČSOB Penzijní společnosti.

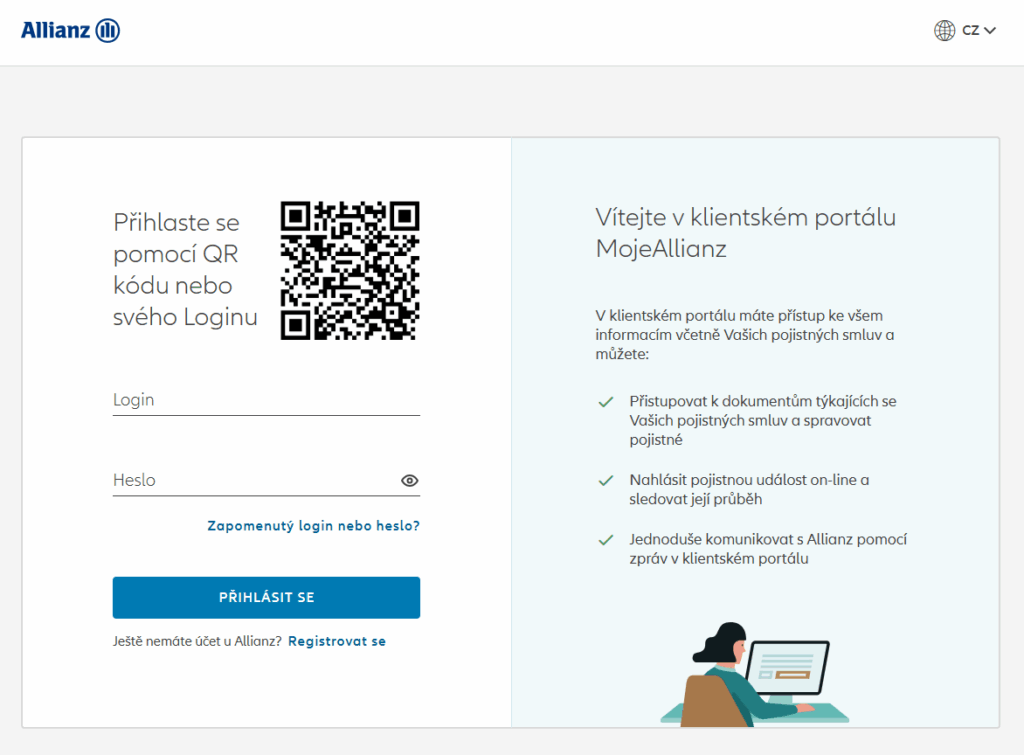

Ať už jde o Allianz penzijní připojištění z minulosti, nebo o nové doplňkové penzijní spoření, vše je k dispozici na jednom místě – v online klientském portálu MojeAllianz. Portál funguje online na webu i jako mobilní aplikace, a klientům umožňuje především pohodlnou správu smluv, kontrolu zůstatků, výpisů a změn v nastavení spoření.

Přihlášení do Allianz penzijního připojištění skrze MojeAllianz je velice jednoduché a rychlé. Stačí:

Kdo si nepamatuje své přihlašovací údaje nebo upřednostňuje pohodlnější přihlášení, může využít přihlášení QR kódem. Stačí načíst QR kód svým smartphonem a potvrdit dvoufázové ověření.

Allianz penzijní společnost, a. s. je součástí mezinárodní skupiny Allianz Group, která patří mezi největší poskytovatele pojištění a finančních služeb na světě. Na českém trhu působí od roku 1993 a v oblasti penzijního spoření si dlouhodobě udržuje silnou pozici díky stabilitě, transparentnosti a kvalitě služeb.

Sídlo společnosti:

Allianz penzijní společnost, a. s.

Ke Štvanici 656/3

186 00 Praha 8 – Karlín

IČO: 25612061

Allianz penzijní společnost lze kontaktovat telefonicky prostřednictvím zákaznické linky na čísle 241 170 000, případně písemně prostřednictvím online formuláře na webu společnosti. Telefonická linka je dostupná vždy v pracovní dny od 8 do 18 hodin a o víkendu od 9 do 17 hodin.

Nepřetržitý přístup ke svým smlouvám, výpisům a dalším důležitým dokumentům, mohou klienti získat také přes výše zmíněnou klientskou zónu MojeAllianz.

Klienti také mohou kontaktovat jednoho z 1 500 poradců – který poradce se nachází v nejbližším okolí si lze ověřit na webu společnosti, stejně jako vyhledání nejbližší pobočky Allianz.

Roku 2024 vstoupil v platnost nový spořicí nástroj, tzv. dlouhodobý investiční produkt, známý také pod zkratkou DIP, který doplňuje dosavadní systém doplňkového penzijního spoření (DPS). Oba mají za cíl podpořit dlouhodobé finanční zajištění na stáří, fungují však na odlišném principu.

DPS je přímým nástupcem staršího penzijního připojištění a funguje na základě penzijních účastnických fondů, do kterých se investují příspěvky účastníků podle jejich rizikového profilu.

Oproti tomu DIP je novinka umožňující vlastní výběr investičních nástrojů, často formou fondů, akcií, dluhopisů nebo investičního životního pojištění. Jde o alternativní formu spoření na důchod se státní daňovou podporou, ovšem bez státních příspěvků.

| Kritérium | DPS | DIP |

|---|---|---|

| Státní podpora | ✔️ | ❌ |

| Daňové zvýhodnění | ✔️ | ✔️ |

| Příspěvek zaměstnavatele | ✔️ | ✔️ |

| Flexibilita investic | Přednastavené fondy | Flexibilní volba |

| Omezení výběru prostředků | Vázané do důchodu | Vázané do 60 let + 10letá lhůta |

| Potenciální výnos | Nižší až střední | Vyšší |

| Pro začátečníky | ✔️ | ❌ |

Jaké výhody a nevýhody s sebou jednotlivé produkty nesou?

Doplňkové penzijní spoření:

Na druhou stranu je potřeba počítat s omezenou flexibilitou výběru investiční strategie – klienti mají na výběr pouze z předem nastavených fondů a nemohou aktivně zasahovat do investování. Peníze jsou navíc vázány až do důchodového věku, tudíž si je nelze vybrat dříve (pouze se sankcemi a bez výhod).

Dlouhodobý investiční produkt:

Bohužel, zde již nelze počítat s pravidelnou měsíční státní podporou, úlevu na dani lze navíc získat pouze při dodržení minimální desetileté lhůty a dosažení věku 60 let. S DIP může klient vydělat mnohonásobně víc – výměnou za to však musí počítat s vyšším rizikem a nutností se pravidelně vzdělávat a umět se orientovat na trhu.

Který produkt je tedy pro penzi výhodnější?

DPS je ideální pro lidi, kteří chtějí bezpečné a jednoduché řešení s jasnou státní podporou a minimální starostí. DIP je pak vhodný pro ty, kdo mají zkušenosti s investicemi nebo spolupracují s poradcem a hledají vyšší výnosy a větší kontrolu nad svým portfoliem.

Ideálním řešením může být kombinace obou produktů – využít DPS pro státní příspěvky a jistotu, a současně si část prostředků ukládat do DIP pro vyšší zhodnocení a diverzifikaci.